如何发掘出更多退休的钱?

按照常规的说法,退休的收入必须得有退休前的80%,或者是4% withdrawal rule,而且每年还得要加2-3%对付通胀,这是一个很大的任务。因为咱们没有在13年内攒足$2M的本事,呵呵。

如果60岁退休, 第一年需要$10万,扣去65岁开始拿每月$2000的SS。 如果要活到95岁,从退休的第一天开始得有$180万。 假设年支出增长率2%, 年投资回报率5%。计算表在最下面。

可是根据好几个对退休家庭实际开销的分析报告, 退休后的支出不是每年增长,而是逐年减少。

研究一 (Consumer Expenditure Survey, 2002)

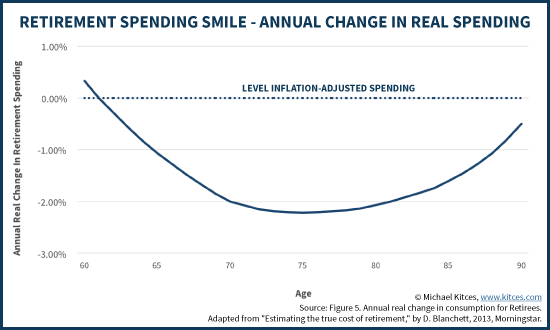

退休后,每5年支出下降15%。下图是退休后,每年支出增长率(扣除通货膨胀),可以看出基本上都是negative的。举个例子,如果通货膨胀率3%,帐面支出在第二年增加2%, 那么实际支出增长是2%-3%=-1%。 从下图可以看出, 下跌幅度最高的是在75岁。

研究二, (Employee Benefit Research Institute,2010)

根据对5000个退休家庭8年的追踪统计,统计显示,

根据对5000个退休家庭8年的追踪统计,统计显示,

75岁时的支出要比65岁时的支出下降19%,

85岁时的支出要比65岁时的支出下降34%。

95岁时的支出要比65岁时的支出下降50%。

85岁时的支出要比65岁时的支出下降34%。

95岁时的支出要比65岁时的支出下降50%。

而且从图中可以看出,几乎是直线下降。

当然,这一研究的其它数据也反应出,年龄高的组收入同样也在下降。支出下降的一个重要因素可以被解释为受到收入的牵制。

研究三, (Jonathan Guyton, 2016)

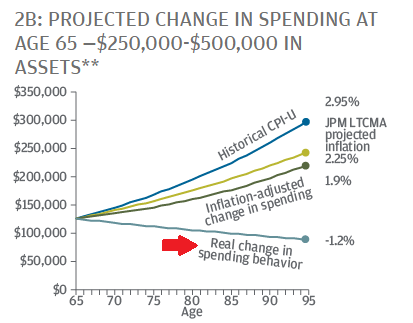

65岁支出$5万的家庭, 到80岁时的支出下降15%, 到85岁是的支出下降20%

65岁支出$10万的家庭, 到80岁时的支出下降20%, 到85岁是的支出下降30%

65岁支出$10万的家庭, 到80岁时的支出下降20%, 到85岁是的支出下降30%

也就说,富裕家庭,退休后支出下降程度更高。

研究四, (Katherine Roy, 2018)

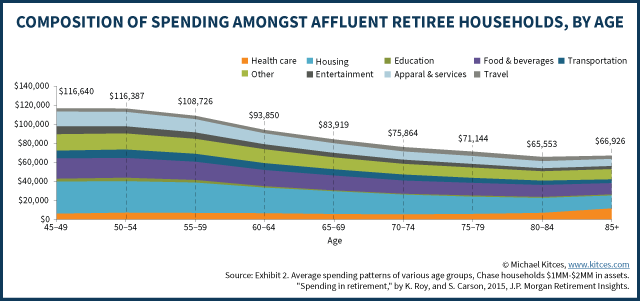

还有一个统计是针对比较富裕家庭($1M~$2M净资产),同样能看到退休后支出的负增长 。 他们在头20年的退休阶段,每年支出下降1%, 到了80~84岁以后达到极限,随后的支出便不再继续下降。 对于这个一群体,应该能排除他们支出降低是因为受到收入的牵制。

为什么退休后的开支不增反减呢?

在65~70岁之前,退休的人可能四处游山玩水,尤其是退休的头一年。 所以一开始的支出是最高的。 到后来体力受限,游兴大减, 出游次数会减少。 原来常常上餐馆吃饭, 到后来也会越来越少。 到了80~85岁,连出门次数都会减少。

虽然医疗费用会上升,但因为都是有medicare, 再怎么手术、吃药,还是有个封顶的额度。

不排除有的家庭退休后支出增加。 其中一个很主要的原因是,本来按常规的4% withdrawal rule在计划支出, 但是很快发觉遇上了好年头, 自己的资产增值远高于保守的4%,于是便有任性地花费。

如果按照退休后的开销每年下降1%来修正前面的model , 这样从60岁到95岁,支出会下降30% (0.99^35)。 这样从退休的第一天开始,只需要$110万。

可见换一种更合理的思维,更合理的计算model, 瞬间即能发掘出$70万。下面是$180万 vs $110万的计算。